お得に返礼品がもらえる「ふるさと納税」ですが、自営業・フリーランス(個人事業主)の人がきちんと活用するには気をつけておきたいポイントがあります。ふるさと納税をやってみたい、もうふるさと納税をやっているけれど不安がある、というフリーランスの皆さんはぜひ読んでみてください。ふるさと納税の他にも、フリーランスにとって大きな節税になる小規模企業共済等掛金控除についても解説しています。

[監修]税理士 金田好正

この記事は2022年10月現在の情報に基づいています。自営業・フリーランス(個人事業主)について書かれているため、給与所得者や副業をしている人(パラレルワーカー)にはあてはまらない内容も含まれていますので、ご了承ください。

ふるさと納税とは?基本をおさらい

ポイント

● 寄附金額に応じ、実質自己負担は2,000円でお礼の品が届く。

● お礼の品は寄附金額の30%くらいの金額のもの。

● 寄附できる金額には所得に応じた上限額がある。

● 寄附上限額を超えて寄附すると自己負担額が増えてしまうので注意

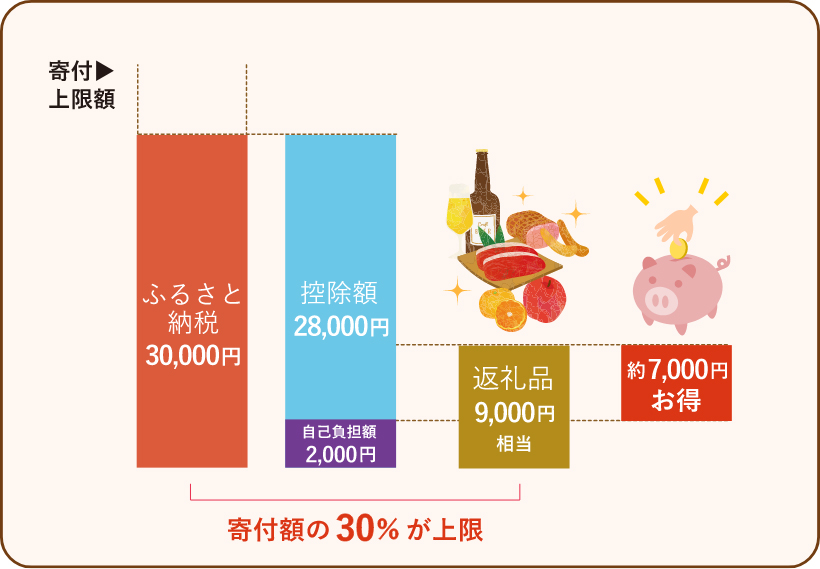

ふるさと納税は、自身の生まれ育ったふるさとや応援する自治体に寄附できる制度です。「実質2,000円」というフレーズを聞いたことがある人も多いのではないでしょうか?寄附上限額の範囲内であれば、1年間に寄附した合計金額から2,000円を引いた金額の控除が受けられ、所得税・住民税から差し引かれます。返礼品は、寄附金額の30%を上限に設定されています。

ただし、いくらでも控除されるわけではありません。寄附上限額を超えて寄附すると自己負担額が増えてしまうので注意しましょう。寄附上限額は、収入や家族構成などによって異なります。

寄附上限額の計算方法

ポイント

● 寄附上限額は課税所得で決まる。

● 課税所得が多いほど、寄附上限額が増える。

● 小規模企業共済やiDeCoなど他の控除を使うと寄附上限額は下がる。

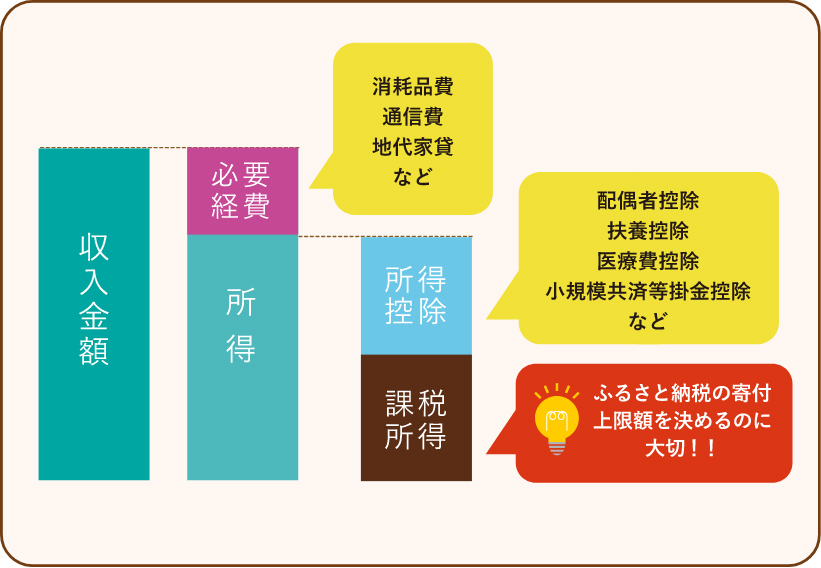

ふるさと納税の寄附上限額を計算する計算式はとても複雑ですが、まずは課税所得、つまり税金が発生する所得額を算出する必要があります。

課税所得が多くなると、ふるさと納税の寄附上限額もアップします。限度額が上がることによって、選べる返礼品が増えてふるさと納税をより楽しめるようになります。

課税所得額には他の控除も関係する

ふるさと納税は名前に「納税」とありますが税金ではなく、寄附金控除に該当します。控除にはその他にも、家族構成によって使える控除などたくさんの種類があります。節税のためには控除を正しく使うことが大切ですが、ふるさと納税の寄附上限額に関係するため、きちんと他の控除額を把握しておきましょう。フリーランスは特に覚えておきたい、小規模企業共済等掛金控除については後ほど解説します。

フリーランスがふるさと納税を行うメリットと注意点

ポイント

● もともと確定申告をしているので負担が少ない。

● ワンストップ特例制度は使えない。

● 寄附上限額の算出が難しい。

メリット 確定申告をしているので負担が少ない

フリーランスで働いている人は、ふるさと納税には関係なく元々確定申告をしています。そのため、ふるさと納税による新たな手続きをする必要がないので、ハードルが低く始めやすいでしょう。確定申告書の寄附金控除に関係するところに記載するだけでOKです。

注意点1 ワンストップ特例制度は使えない

ワンストップ特例制度は、ふるさと納税の手続きを簡略化するための制度です。勤務先で年末調整を行っていて、確定申告の必要がなく、1年間のふるさと納税先が5自治体以内であればワンストップ特例制度を使うことができます。しかし、確定申告をするフリーランスは、この制度自体を使うことができません。代わりに、自治体の数を気にせずに、6自治体以上であっても自由にふるさと納税できるという利点になります。

注意点2 寄附上限額の算出が難しい

年収が変動しやすいフリーランスは、前年度の確定申告書でシミュレーションすると誤差が出ることがあるので注意が必要です。上限額を超えた金額を寄附してしまうと、控除にはなりません。年の途中で想定外の売上の減少や経費がかさむこともあるので、年始からシミュレーションの限度額いっぱいまで寄附することはおすすめできません。年の途中で一度、帳簿を確認しておきましょう。

年末が近くなってきておおよその収入や経費・控除額が見えたところで、上限額を再度シミュレーションしてみるとよいでしょう。それから最終的な寄附総額と寄附先を決めれば確実です。

寄附上限額を超えないための、フリーランス×ふるさと納税の流れ【寄附編】

ポイント

● 昨年実績からおおよその寄附上限額を計算しておく。

● 年度の途中に寄附をするなら少なめに。

● 11~12月にもう一度、寄附上限額を確認してみよう。

● 余裕があれば寄附しましょう。

● 「寄附金受領証明書」を保管しておく。

まずは昨年実績から実績寄附上限額を確認する

ふるさと納税の寄附上限額を超えた寄附をしないためには、課税所得の算出が大切です。フリーランスは売上高や必要経費が変動しやすく算出が難しいので、まずは前年度の所得から寄附上限額の概算をしてみましょう。

ふるさと納税バイブルには、かんたんに計算ができる寄附上限額シミュレーションを用意しています。前年度の確定申告書を用意して、寄附上限金額をシミュレーションしてみましょう。年収の増減がある人は、前年度のシミュレーションの金額通りにはならないので、その年の途中で前年度の帳簿と比較してみるとよいでしょう。

年度の途中は余裕をもって寄附する

寄附上限額が減る主な要因

● 売上高が減った。

● 経費が増えた。

● 結婚などにより扶養家族が増えた。

● 小規模企業共済の掛金を増額した。

フリーランスの中には、年によって売上高や必要経費が大きく変動する人もいるでしょう。年の初めから前年の上限額近くまで寄附をしてしまうと、1年の後半に働けなくなる、経費で大きい金額の支出があるなど、想定外の事態が起きるリスクもあります。ふるさと納税の合計がうっかり寄附上限額を超えないように、昨年実績の50%程度の金額にしておきましょう。もちろん、年間の課税所得が大幅に増えそうな場合には寄附金額をアップしても問題ありません。

11~12月にもう一度、寄附上限額を確認してみよう

年末が近づいて年間のおおよその所得がわかったら、もう一度シミュレーションで計算してみます。

ふるさと納税の寄附上限額を正確に算出するためには、その年の必要経費やふるさと納税以外の控除額も必要です。「確定申告の準備は年を越してから…」という人も、できるだけ確認しておきましょう。「年末は仕事が忙しくて間に合わない!」という人は、上限額ギリギリまで寄附をせずに余裕をもった金額にとどめておけば安全です。

寄附寄附上限に余裕があれば寄附する。

正確に計算して寄附上限額まで余裕があれば、ふるさと納税の追加をおすすめします。寄附上限額までなら実質負担額は2,000円のままで変わらないので、上限額近くまで寄附をするとおトクになります!12月31日23時59分までに支払いを完了したふるさと納税が、その年の寄附としてカウントされます。

「寄附金受領証明書」を保管しておく

返礼品とは別に寄附先の自治体から送られてくる寄附金受領証明書を大切に保管しておきましょう。フリーランスはワンストップ特例制度は使えないため、「寄附金税額控除に係る申告特例申請書(ワンストップ特例申請書)」は必要ありません。もし寄附金受領証明書を紛失してしまった場合には、寄附先の自治体に直接問い合わせます。また、特定事業者に指定されているふるさと納税ポータルサイトでは、寄附金控除に関する証明書をまとめて発行してくれる独自サービスを行っています。

寄附上限額を超えないための、フリーランス×ふるさと納税の流れ【確定申告編】

翌年の3月15日までに確定申告をする【準備編】

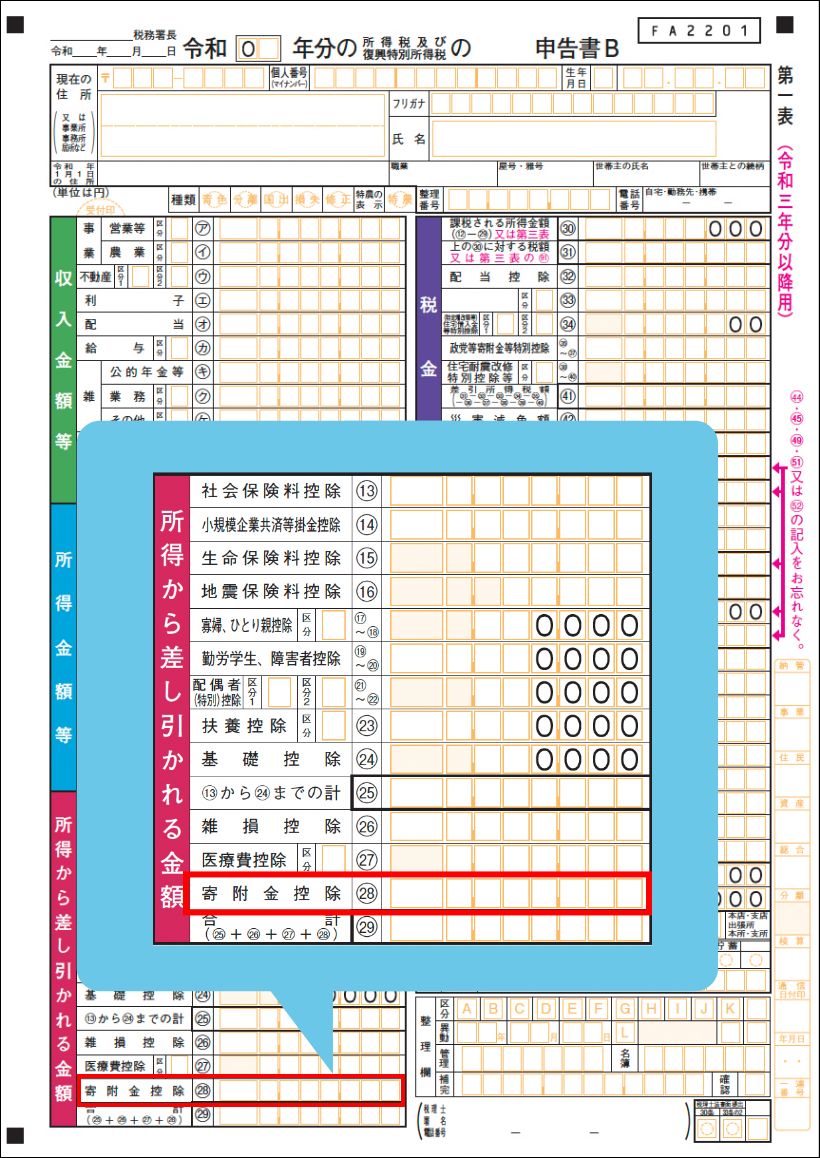

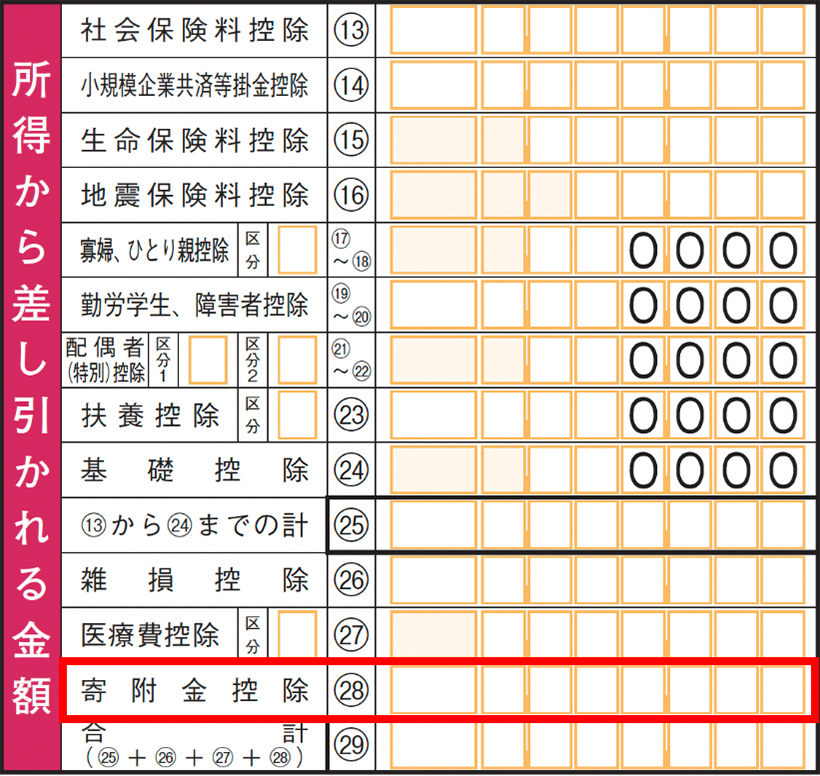

確定申告書Bの第一表

●所得から差し引かれる金額「寄附金控除㉘」の欄に、限度額内の寄附であれば寄附金額の合計-2,000円の金額を記載(入力)します。

例:ふるさと納税の合計額が30,000円の場合、30,000-2,000=28,000円と記載

確定申告書Bの第二表

●「寄附金控除に関する事項(㉘)」に、寄附先の自治体と寄附金額の合計を入力(記載)します。

2,000円を引く前の金額です。

●「住民税・事業税に関する事項」欄の「都道府県、市区町村への寄附(特例控除対象)」に寄附金額の合計を入力(記載)します。

2,000円を引く前の金額です。

.jpg)

翌年の3月15日までに確定申告をする【提出編】

確定申告をする際には、寄附金受領証明書や寄附金控除に関する証明書を添付して提出します。証明書の提出には3つの方法があります。

書面を添付して提出

自治体から送られてきた寄附金受領証明書、またはふるさと納税ポータルサイトからプリントアウトした寄附金控除に関する証明書を、確定申告書Bに添付して提出します。

マイナポータル連携で証明書を自動取得

マイナポータル連携ができる寄附金控除に関する証明書であれば、マイナポータル連携でオンライン手続きができます。マイナンバーカードとICカードリーダー(またはマイナンバーカード読み取りに対応したスマートフォン)が必要です。

参考:国税庁「マイナポータル連携可能な控除証明書等発行主体一覧」

e-Taxで証明書情報を添付

ふるさと納税をしたポータルサイトから、寄附金控除に関する証明書をXMLデータでダウンロードしておきます。e-Taxでの確定申告の際に、XMLデータをアップロードして添付します。e-Taxの利用には利用者識別番号が必要です。初めての人は、事前に開始届出書を提出します。なお、e-Taxで確定申告をして証明書の提出を省略した場合には、5年間は必ず書類を保管しておきましょう。税務署から書類の提出または提示を求められることがあります。

フリーランスが活用したい小規模企業共済、iDeCo(個人型確定拠出年金)による控除って?

● 小規模企業共済やiDeCoを上手く活用しよう。節税効果大。

● 小規模企業共済やiDeCoは控除額が大きく、寄附上限額への影響も大きい。

● 一般的なシミュレーションでは小規模企業共済などは考慮されないので注意。

ここではふるさと納税以外にもフリーランスが知っておきたい節税方法、小規模企業共済等掛金控除について解説していきます。小規模企業共済やiDeCo(個人型確定拠出年金)に加入している場合、掛金が全額所得控除となります。どちらも長期間の加入を前提としているため、掛金は生活に影響がない範囲の金額にしておきましょう。必要経費に計上することはできません。

小規模企業共済

給与所得者は使えない、フリーランスや小規模企業の経営者・役員のための節税テクニックです。国の機関である中小機構が運営する制度で、廃業した後の生活資金を積み立てる退職金のような役割があります。

iDeCo(個人型確定拠出年金)

国民年金などの公的年金に上乗せできる年金制度で、自分で作る年金であるため「個人型確定拠出年金」と呼ばれています。厚生年金のような手厚い年金制度がないフリーランスにとっては引退後の備えになります。加入者が金融機関を決め、投資信託、保険、定期預金などの金融商品を選んで運用していきます。運用成績によって、将来受け取る金額が変わります。一度払った掛金は原則60歳まで引き出せず、60歳以降に一括または分割で受け取ることができます。

また、小規模企業共済とiDeCoは併用できます。それぞれ上限額まで掛金を設定した場合、小規模企業共済は最大で年間84万円、iDeCoは最大で年間81.6万円、合計で165.6万円の控除になります。フリーランスにとって有効な節税方法なので、ぜひ検討してみましょう。

小規模企業共済やiDeCoを利用したときの注意

一般的なふるさと納税シミュレーションでは、かんたんに寄附上限額を算出するため、多くの控除については計算されていません。各種控除を使って節税している人の場合、正確な寄附上限額は概算のシミュレーションよりも少ない金額になるので注意しましょう。会社員に比べて課税所得が多いフリーランスは、ふるさと納税の寄附金控除や小規模企業共済等掛金控除など、さまざまな控除をバランスよく活用しやすい傾向にあります。

フリーランスのふるさと納税 疑問点Q&A

Q. 自分が住んでいる自治体にふるさと納税はできる?

ポータルサイトや自治体によってはできない場合もあります。制度的にできた場合でも、返礼品はもらうことができません。制度上できた場合でも自己負担額の2,000円が発生するため、実質は損となってしまいます。ただし、寄附金の使い道を指定できるという利点もあります。

Q. 家族にわからないようにふるさと納税はできる?

返礼品を自宅以外に配送すればOK。ただし、確定申告書や住民税決定通知書を見ると、控除の金額が載っています。住民税決定通知書は自宅に届くため、家族に見られるとふるさと納税をしたことがわかってしまうので注意しましょう。

Q, 返礼品を贈答品にすることはできる?

ものによっては可能です。ただし、ふるさと納税であることが包装に明記される、包装やのし付きができないこともあるので、親しい人にしておくと安心でしょう。冷凍・冷蔵配送品でも、配送日指定ができないことがあるので注意しましょう。また、返礼品を仕事相手や取引先への贈答品にした場合でも、寄附金は接待交際費にはできません。

Q, 事業者名(屋号)の名前で寄附はできる?

ふるさと納税ポータルサイトはシステム上、個人名でないと受け付けられません。クレジットカードで支払う場合も、寄附者とカードの名義人が同一である必要がありますので注意しましょう。

Q. ふるさと納税の返礼品は課税対象になる?

返礼品は一時所得に該当します。一時所得が年間50万円を超える場合は課税対象になるため、確定申告にも記載する必要があります。返礼品は寄附額の30%が上限となっているため、年間で160万円を超える高額寄附をする場合には、返礼品だけで課税対象となってしまいます。他にも、生命保険の一時金や損害保険の満期返戻金、競馬や競輪の払戻金なども一時所得に該当します。思い当たる場合には、合算して50万円を超えていないかを確認しておきましょう。

Q. ふるさと納税は「経費」になるのか?勘定科目は?

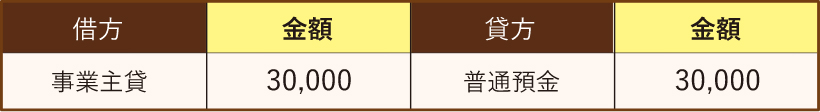

ふるさと納税は個人による寄附のため、必要経費にはなりません。事業用のクレジットカードや銀行口座から支払っていれば、事業主貸という勘定科目で仕訳しましょう。

例:事業用口座から30,000円のふるさと納税をした場合

取引先へのお歳暮など返礼品を贈答品として送った場合にも、接待交際費には計上できません。返礼品自体の金額を正確に算出することが難しく、その金額での取引ではないためです。